|

| Nguồn: Kho bạc Nhà nước. Đồ họa: Phương Anh |

10 tháng, phát hành trái phiếu chính phủ đạt 75,5% kế hoạch

Từ đầu năm đến nay, nền kinh tế tiếp tục khẳng định sự hồi phục tích cực, rõ nét nhờ sự vào cuộc đồng bộ, quyết liệt của cả hệ thống chính trị. Mặc dù chịu sự ảnh hưởng nặng nề bởi cơn bão Yagi nhưng GDP quý III/2024 tăng khoảng 7,4% so với cùng kỳ năm 2023, đưa GDP của 9 tháng năm 2024 tăng 6,82%, gần bằng mức tăng trưởng 7,3% so với thời điểm trước đại dịch Covid-19.

Trên thị trường tài chính trong nước, do ảnh hưởng từ việc Cục Dự trữ Liên bang Hoa Kỳ (FED) thực thi chính sách thắt chặt tiền tệ, duy trì mặt bằng lãi suất cao kể từ tháng 2/2022 đến tháng 9/2024, tỷ giá USD/VND biến động mạnh, buộc Ngân hàng Nhà nước Việt Nam (NHNN) có những động thái can thiệp nhằm ổn định thị trường, đảm bảo thanh khoản. Tính đến nay, mặt bằng lãi suất đã ở mức tương đối ổn định, lãi suất kỳ hạn qua đêm được giao dịch quanh mức 3,63%/năm trong tháng 10/2024. So với đầu năm 2024, lãi suất liên ngân hàng các kỳ hạn ngắn dưới 9 tháng tăng từ 0,24 - 2,79%/năm, trong khi đó các kỳ hạn dài giảm từ 0,25 - 0,66%/năm.

|

Luôn hoàn thành trên 90% kế hoạch huy động vốn được giao Để đáp ứng nhu cầu vốn của NSNN cho đầu tư phát triển, hàng năm, KBNN luôn hoàn thành trên 90% kế hoạch phát hành TPCP được giao, tạo động lực phát triển cho nền kinh tế trong bối cảnh thị trường tài chính - tiền tệ quốc tế còn nhiều diễn biến phức tạp, khó lường. |

Mặt bằng lãi suất trên thị trường giao dịch trái phiếu chính phủ (TPCP) thứ cấp biến động khá tương đồng với những biến động trên thị trường tiền tệ trong nước, thể hiện mối quan hệ chặt chẽ giữa thị trường tiền tệ và thị trường vốn. Lãi suất giao dịch TPCP tăng mạnh trong năm 2022 khi thanh khoản thị trường căng thẳng, sau đó duy trì xu hướng giảm trong năm 2023 và đang dần tăng trở lại kể từ đầu năm 2024 đến nay. Cụ thể, lãi suất giao dịch TPCP các kỳ hạn năm 2024 tăng khoảng 0,08 - 0,43%/năm so với thời điểm đầu năm. Trên thị trường sơ cấp, nhu cầu đầu tư TPCP đang có xu hướng giảm dần và lãi suất dự thầu tăng dần về thời điểm cuối năm, tỷ lệ khối lượng dự thầu/khối lượng gọi thầu 3 quý đầu năm 2024 lần lượt là 1,77; 1,1; 1,29 lần, tính đến hết tháng 10/2024, tỷ lệ này giảm còn 1,02 lần.

Trong bối cảnh nhiệm vụ huy động vốn cho ngân sách nhà nước (NSNN) ngày càng lớn để đáp ứng nhu cầu phát triển kinh tế - xã hội của đất nước, điều kiện các khoản vay ưu đãi nước ngoài ngày một thắt chặt, theo chỉ đạo của Chính phủ về quản lý chặt chẽ nguồn vốn vay nước ngoài, việc huy động TPCP từ thị trường vốn trong nước đã trở thành kênh huy động vốn lớn nhất cho NSNN.

Theo đó, từ năm 2020 đến nay, toàn bộ khối lượng TPCP được KBNN phát hành theo phương thức đấu thầu qua Sở Giao dịch chứng khoán Hà Nội, đảm bảo công khai, minh bạch, đồng thời mở rộng mạng lưới tiếp cận với các nhà đầu tư trên thị trường và cải thiện khả năng huy động vốn cho NSNN. Giai đoạn 2020-2023, KBNN đã phát hành hơn 1,1 triệu tỷ đồng, chiếm tỷ lệ trên 70% vốn vay hằng năm của Chính phủ, góp phần đảm bảo cân đối cho NSNN. Tính đến cuối năm 2023, dư nợ TPCP ước đạt khoảng 21% GDP.

Riêng năm 2024, nhiệm vụ phát hành TPCP khá cao (400.000 tỷ đồng) trong khi diễn biến thị trường trong và ngoài nước còn nhiều phức tạp, ảnh hưởng đến công tác phát hành TPCP. Trong bối cảnh thu ngân sách trung ương đạt khá (đến ngày 28/10/2024 đạt 98,6% dự toán), tỷ lệ giải ngân vốn đầu tư công chưa cao (ước đến hết tháng 10/2024 đạt khoảng trên 52% kế hoạch Thủ tướng Chính phủ giao), KBNN đã tổ chức phát hành TPCP với khối lượng phù hợp, đảm bảo đáp ứng đầy đủ, kịp thời nhu cầu vốn của ngân sách trung ương. Tính đến hết tháng 10, tổng khối lượng phát hành năm 2024 là 302.246 tỷ đồng (tương đương 75,6% kế hoạch năm), cơ bản đáp ứng nhu cầu chi đầu tư phát triển và trả nợ gốc ngân sách trung ương.

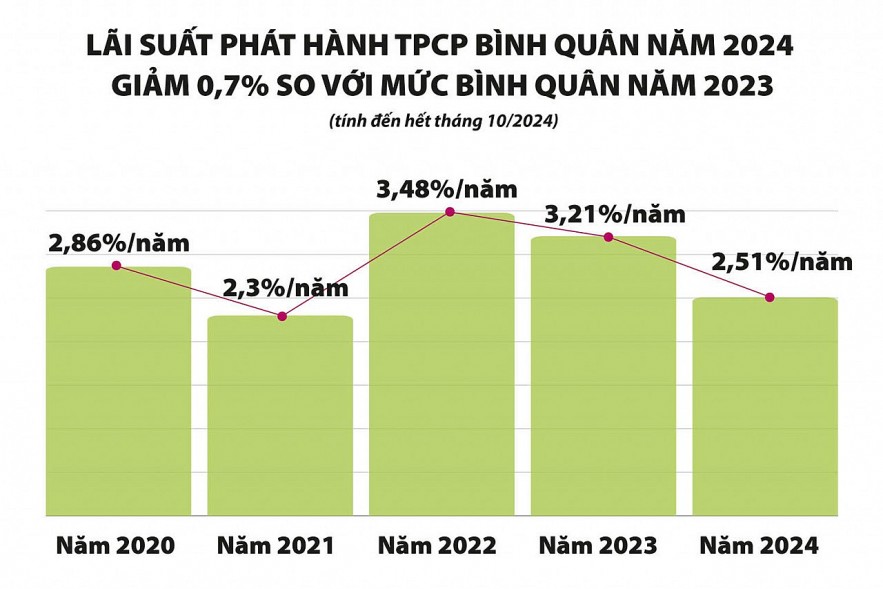

Kỳ hạn TPCP phát hành đa dạng từ 5 - 30 năm, trong đó tập trung chủ yếu vào các kỳ hạn 10 và 15 năm với tỷ trọng trên 75% tổng khối lượng phát hành ra thị trường hằng năm. Kỳ hạn phát hành bình quân hằng năm duy trì trên 11 năm (tính đến hết tháng 10/2024 là 11,06 năm), phù hợp với mục tiêu đề ra tại Nghị quyết số 23/2021/QH15 ngày 28/7/2021 của Quốc hội về kế hoạch tài chính quốc gia và vay, trả nợ công 5 năm giai đoạn 2021-2025. Qua đó, giúp duy trì thời gian đáo hạn bình quân của danh mục TPCP ở mức trên 9 năm (hiện nay là 9,08 năm), góp phần tái cơ cấu danh mục nợ TPCP, giảm áp lực trả nợ trong ngắn hạn cho ngân sách trung ương, bám sát mục tiêu được Bộ Chính trị đề ra tại Nghị quyết số 07/NQ-TW ngày 18/11/2016 về chủ trương, giải pháp cơ cấu lại NSNN, quản lý nợ công bảo đảm nền tài chính quốc gia an toàn, bền vững. Lãi suất phát hành TPCP được điều hành linh hoạt, phù hợp với tình hình thị trường, định hướng điều hành chính sách tiền tệ của Ngân hàng Nhà nước.

Tăng tốc, phấn đấu hoàn thành kế hoạch cả năm

Nhiệm vụ phát hành TPCP các năm tiếp theo dự kiến sẽ ngày càng tăng, đáp ứng yêu cầu về huy động nguồn lực cho sự phát triển của đất nước. Đặc biệt, năm 2024, Chính phủ tiếp tục lấy giải ngân đầu tư công là động lực quan trọng để tăng tốc phục hồi, phát triển kinh tế - xã hội.

Xác định huy động vốn TPCP là một trong những nhiệm vụ trọng tâm của hệ thống KBNN, góp phần không nhỏ trong việc thúc đẩy phát triển kinh tế - xã hội trong các tháng cuối năm 2024. Theo đó, KBNN sẽ tiếp tục tăng cường triển khai các giải pháp phát hành TPCP.

Cụ thể, KBNN tiếp tục phối hợp chặt chẽ với các đơn vị liên quan trong việc rà soát, đánh giá tình hình thu, chi NSNN để triển khai tổ chức phát hành TPCP với khối lượng phù hợp với nhu cầu vốn của ngân sách trung ương và tình hình thị trường, phấn đấu hoàn thành nhiệm vụ phát hành TPCP năm 2024 được Bộ Tài chính giao.

Bên cạnh đó, KBNN chủ động điều hành lãi suất phát hành phù hợp với điều kiện thị trường, định hướng điều hành chính sách tiền tệ của NHNN. Đồng thời, tiếp tục phát hành đa dạng các loại kỳ hạn, đảm bảo mục tiêu kỳ hạn phát hành được Quốc hội giao và phù hợp với nhu cầu thị trường. Đặc biệt, KBNN tiếp tục gắn kết chặt chẽ công tác huy động vốn TPCP với quản lý ngân quỹ nhà nước để tiết kiệm chi phí vay nợ, nâng cao hiệu quả quản lý NSNN, quản lý ngân quỹ nhà nước và quản lý nợ công.

|

Phát hành trái phiếu chính phủ phù hợp với nhu cầu vốn Theo dự toán được Quốc hội thông qua tại Nghị quyết số 104/2023/QH15, năm 2024, tổng nhu cầu vốn vay của ngân sách trung ương (NSTW) là 659.934 tỷ đồng, bao gồm 372.900 tỷ đồng bù đắp bội chi NSTW và 287.034 tỷ đồng chi trả nợ gốc đến hạn. Trên cơ sở các nguồn huy động vốn trong và ngoài nước, Bộ Tài chính đã giao nhiệm vụ phát hành TPCP năm 2024 cho KBNN là 400.000 tỷ đồng. Để thực hiện thành công nhiệm vụ được giao, KBNN đã tiếp tục triển khai đồng bộ các giải pháp huy động vốn ngay từ những tháng đầu năm 2024. Cụ thể, KBNN đã theo dõi chặt chẽ tình hình thu NSNN, tiến độ giải ngân vốn đầu tư công, kế hoạch trả nợ gốc của ngân sách trung ương và diễn biến thị trường để tổ chức phát hành TPCP với khối lượng phù hợp nhu cầu vốn của ngân sách trung ương, đảm bảo tiết kiệm, hiệu quả. Đồng thời, KBNN đã duy trì hoạt động liên tục của thị trường TPCP, tập trung phát hành TPCP theo phương thức đấu thầu qua Sở Giao dịch chứng khoán Hà Nội đảm bảo công khai, minh bạch. Bên cạnh đó, KBNN đã phát hành đa dạng các loại kỳ hạn TPCP, tập trung vào kỳ hạn dài từ 5 năm trở lên, kết hợp linh hoạt phát hành một số kỳ hạn dưới 5 năm để đáp ứng nhu cầu huy động vốn và phát triển thị trường TPCP, phấn đấu kỳ hạn phát hành bình quân TPCP đạt từ 9 - 11 năm; tiếp tục thực hiện tái cơ cấu danh mục nợ TPCP. Đặc biệt, KBNN đã điều hành lãi suất phát hành TPCP phù hợp với nguyên tắc thị trường, định hướng điều hành chính sách tài khóa, chính sách tiền tệ và các chính sách vĩ mô khác… |