Cuối năm là thời điểm mà các doanh nghiệp chi tiền thưởng Tết Nguyên đán 2019 cho nhân viên. Đối với các khoản thưởng này, người lao động đều phải chịu thuế thu nhập cá nhân theo quy định của pháp luật.

Theo khoản 2 Điều 3 Luật Thuế TNCN 2007 (đã được sửa đổi bởi khoản 1 Điều 1 Luật thuế TNCN sửa đổi 2012) thì thu nhập chịu thuế TNCN từ tiền lương, tiền công bao gồm:

- Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công;

- Các khoản phụ cấp, trợ cấp, trừ các khoản: phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công; phụ cấp quốc phòng, an ninh;…

Căn cứ vào quy định nêu trên và điểm e khoản 2 Điều 2 Thông tư 111/2013/TT-BTC, thì tiền thưởng không nằm trong các trường hợp được miễn thuế TNCN (nếu mức thưởng tết đủ điều kiện đóng thuế TNCN).

Theo điểm a khoản 2 Điều 8 Thông tư 111/2013/TT-BTC thì thu nhập chịu thuế từ tiền lương, tiền công được xác định bằng tổng số tiền lương và cả tiền thưởng tết mà người lao động được nhận.

Theo điểm a khoản 1 Điều 19 Luật Thuế TNCN 2007 (đã được sửa đổi bởi khoản 4 Điều 1 Luật thuế TNCN sửa đổi 2012) thì mức giảm trừ đối với đối tượng nộp thuế TNCN hiện nay là 9.000.000 đồng/tháng.

Thuế TNCN đối với thưởng tết sẽ dựa trên biểu thuế luỹ tiến từng phần, nếu tổng tiền lương và tiền thưởng vượt mức 9.000.000 đồng/tháng và không có người phụ thuộc thì phải chịu thuế TNCN.

Trường hợp có người phụ thuộc thì ngoài mức giảm trừ 9.000.000 đồng, người nộp thuế còn được giảm trừ đối với mỗi người phụ thuộc 3.600.000 đồng/tháng. Như vậy, nếu có một người phụ thuộc thì mức thu nhập từ tiền lương và thưởng tết phải ít nhất bằng 12.600.000 triệu đồng mới nộp thuế TNCN.

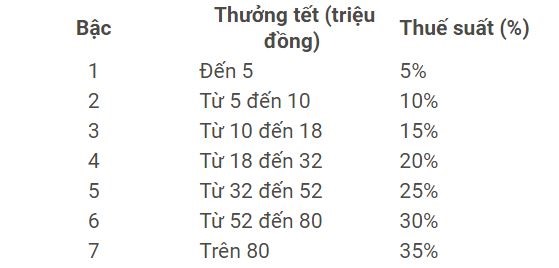

Cách tính thuế với thưởng Tết được dựa trên biểu thuế lũy tiến từng phần như với thu nhập từ tiền công, tiền lương thông thường. Mỗi người lao động lại nhận được một mức tiền thưởng khác nhau dựa trên thu nhập, thâm niên công tác. Mỗi bậc thu nhập có một thuế suất tương ứng từ 5% cho đến tối đa 35%, mỗi bậc thu nhập có một thuế suất tương ứng, cụ thể như sau:

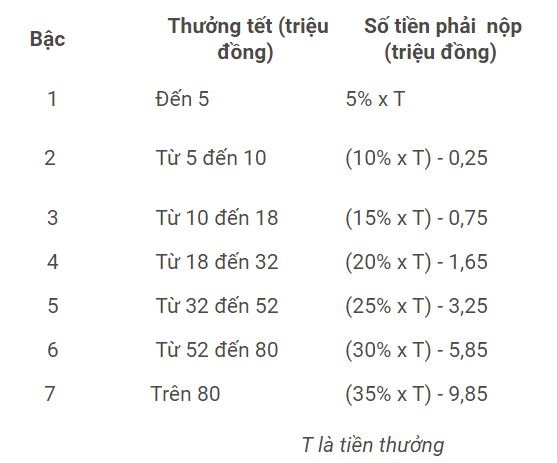

Sau khi chịu thuế suất, người lao động sẽ phải nộp số tiền tương ứng như sau:

Như vậy, nếu được thưởng 10 triệu đồng thì người lao động sẽ phải đóng số tiền thuế tương ứng: (10% x 10) x 0,25= 0,75 triệu đồng; số tiền thưởng là 20 triệu đồng thì tiền thuế phải đóng là: (20% x 20) - 1,65 = 2,35 triệu đồng. Tương tự, các mức tiền khác sẽ được tính trừ thuế thu nhập cá nhân tương đương.

Thu nhập tính thuế trong năm được loại trừ các khoản như giảm trừ gia cảnh, đóng bảo hiểm bắt buộc, đóng góp từ thiện, nhân đạo, khuyến học (nếu có)...

1.jpg)